Paul Reuge

Face à la 5ème vague et presque deux ans après le début de la crise sanitaire, quelle est la situation du secteur et les perspectives 2022 ?

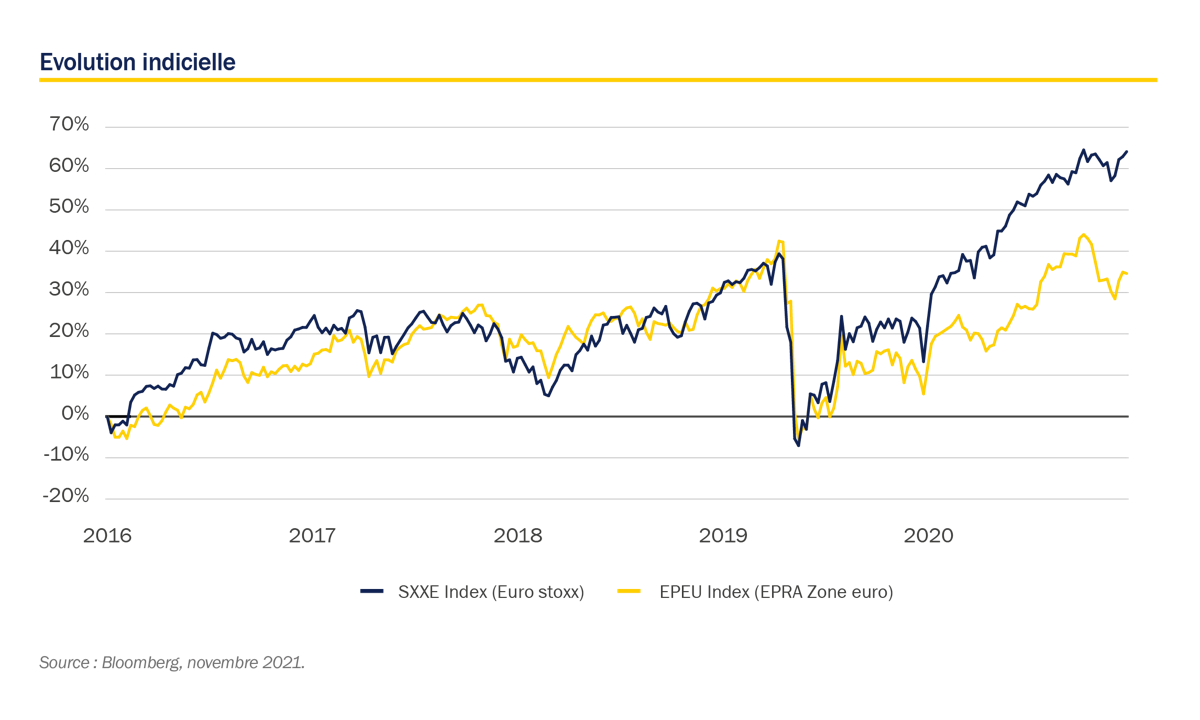

Le secteur immobilier coté ne s’est pas encore complétement remis de la crise sanitaire en comparaison à d’autres secteurs. La performance de l’indice EPRA Zone euro est ainsi en retrait depuis le point bas des marchés atteint en mars 2020. Ce constat n’est pas surprenant à la vue des multiples confinements et mesures de restriction qui ont durement frappé des pans entiers de l’industrie immobilière (commerces, hôtellerie, bureaux).

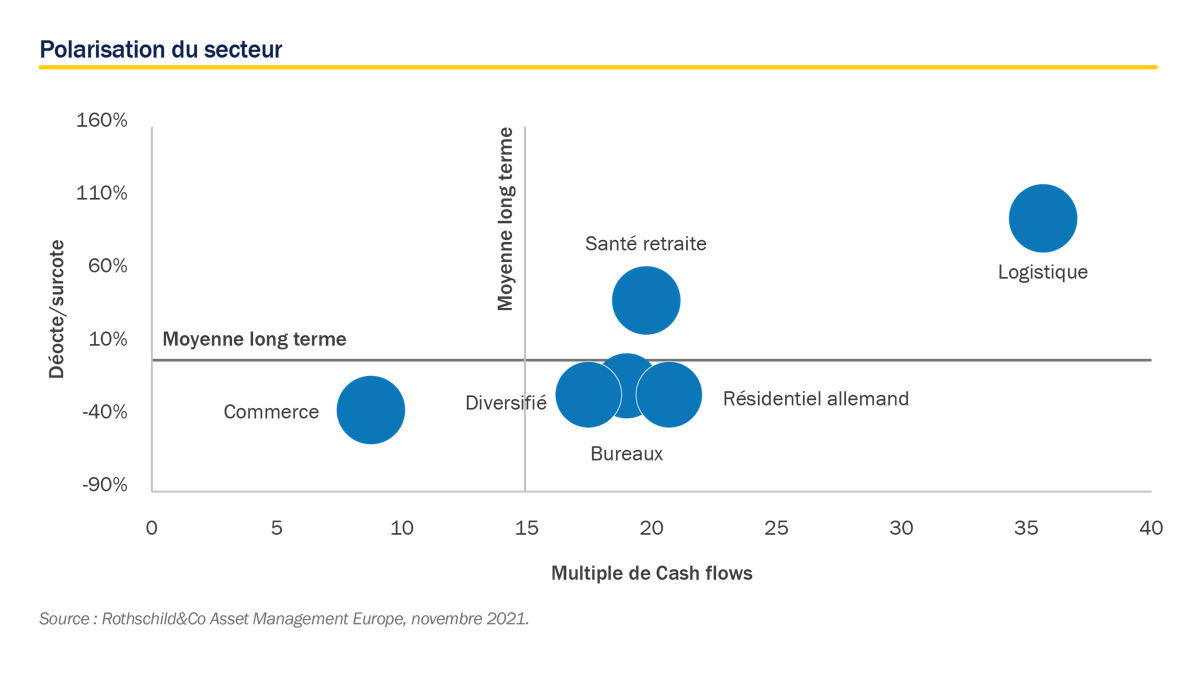

Pour autant, certains secteurs ont profité de la crise (logistique, actifs de santé) conduisant à une divergence de performance et de valorisation exceptionnelle. Les investisseurs acceptent ainsi de payer en moyenne plus de 35 fois les cash flows 2022 pour les secteurs de la logistique et des surcotes sur actifs nets (estimés à fin 2021) supérieures à 100%, tout en restant méfiants à 8,7 fois les cash flows et 40% de décote pour les centres commerciaux.

Si le premier semestre a permis un début de normalisation avec la bonne performance des foncières de commerce, la tendance s’est à nouveau inversée dès le mois de juin, les investisseurs craignant les conséquences sur l’économie de l’arrivée du variant Delta et des problématiques sur les chaînes d’approvisionnement. La baisse concomitante des taux réels a une nouvelle fois favorisée les valeurs de “croissance(1)” du secteur au détriment de la “value(2)”.

Il aura fallu attendre les bonnes publications du troisième trimestre, confirmant le retour du consommateur dans les centres commerciaux avec la normalisation de la situation sanitaire, pour que les investisseurs semblent à nouveau s’intéresser aux foncières de commerce.

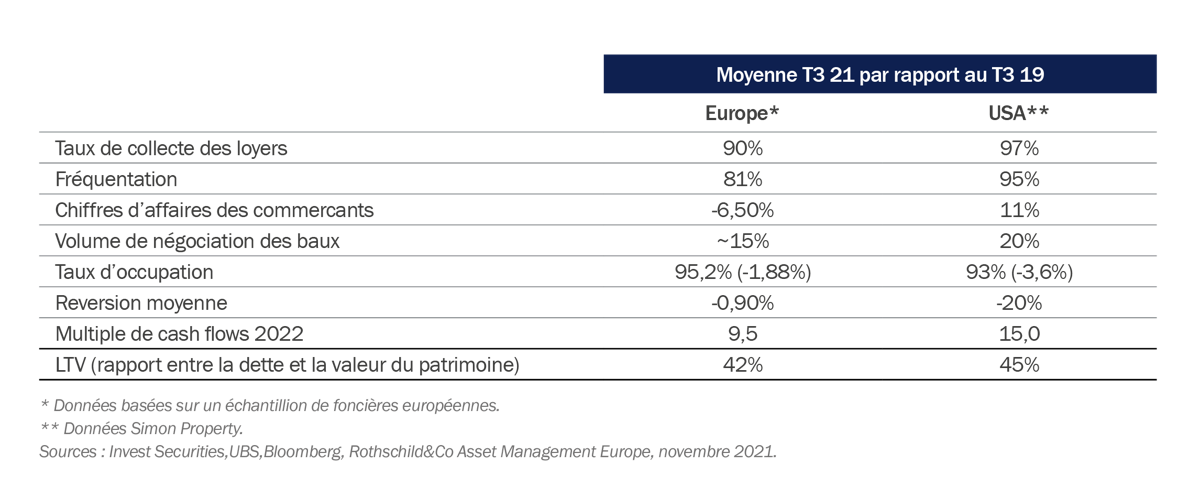

Toutefois, le potentiel de revalorisation est encore significatif, surtout si l’on observe la situation aux USA où les performances boursières des foncières de commerces à fin novembre depuis le début de l’année dépassent les 50% (~70% pour Simon property) alors que le taux de pénétration du e-commerce est supérieur à la moyenne d’Europe continentale (proche de 20% contre un peu moins de 15%) et la densité des centres commerciaux plus de 5 fois supérieure !

Le “retail apocalypse” annoncé par certains ne s’est pas produit outre atlantique, seule l’Europe continentale semble encore le valoriser en bourse…

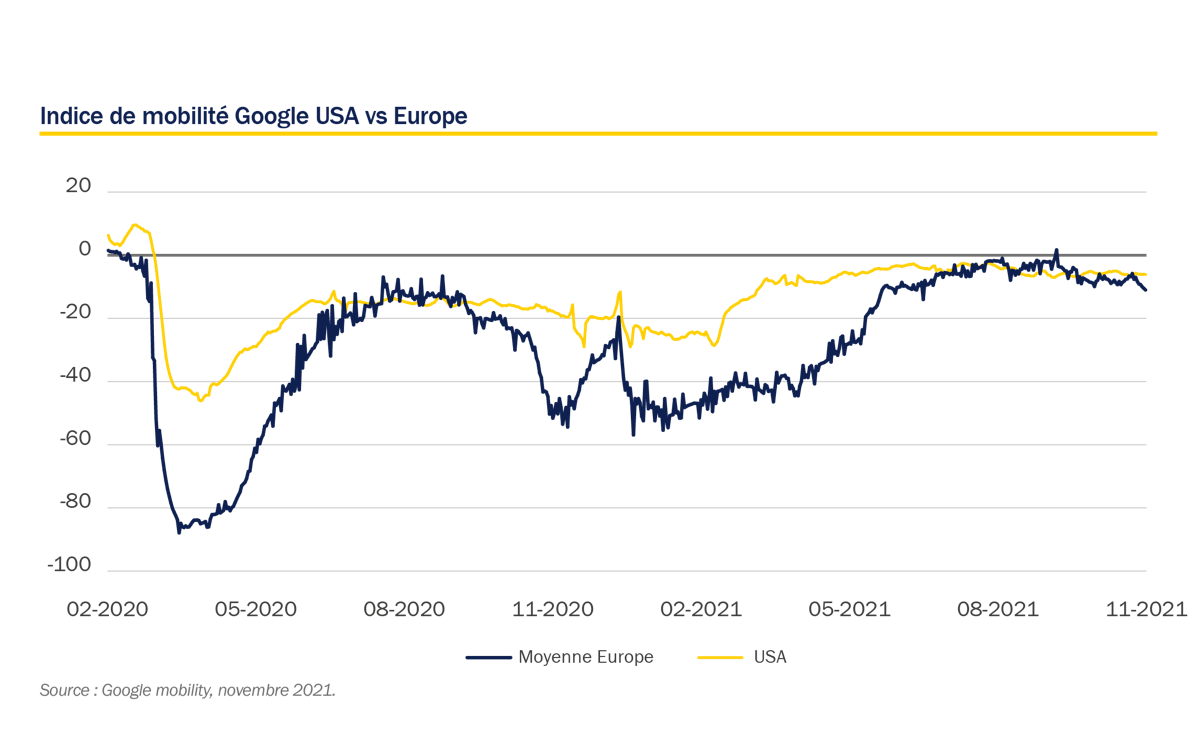

Si certains indicateurs sont encore en retard par rapport aux USA, ils reflètent vraisemblablement le décalage entre les reprises économiques et les mesures de restrictions sanitaires :

Il est vraisemblable que l’arrivée de la cinquième vague du Covid-19 retarde une nouvelle fois ce rattrapage, cependant les conséquences économiques de chaque nouvelle flambée épidémique ont jusqu’à présent suivi une règle de décroissance. On peut donc raisonnablement anticiper la poursuite de cette tendance et garder à l’esprit qu’il faudrait une fermeture des commerces en 2022 supérieure à 2.5 mois pour inverser la tendance haussière des loyers et des cash flows. Si ce cas de figure particulièrement pessimiste ne peut pas être totalement exclu (inefficacité des vaccins et autres traitements, dangerosité accrue des futurs variants etc…) il est pour une bonne partie déjà valorisé en bourse puisque à 8.7x les cash flows(3), le multiple est déjà amputé de 30% (correspondant à l’impact de 2.5 mois de fermeture sur les cash flows ) vis-à-vis d’une moyenne long terme estimée à 12X (et elle même amputée de 20% sur la moyenne près covid de 15x).

Les goulots d’étranglement des chaînes d’approvisionnement vont en revanche certainement porter préjudice aux ventes des commerçants (virtuels et physiques), c’est l’exemple récent de Gap, qui en dépit de ventes supérieures à 2019, a été pénalisé dans ses approvisionnements par les fermetures d’usines au Vietnam. Pour autant, ce risque ne s’applique pas de façon uniforme à toutes les enseignes. Certaines disposent d’approvisionnements locaux, d’autres ont activé des leviers logistiques (contournement des ports engorgés, extension des horaires de livraison des magasins, location en propre de fret maritime etc…). Tant que la demande restera forte, soutenue par l’excès d’épargne et la reprise économique, le bilan final devrait rester favorable aux commerçants.

Est-ce que la hausse de l’inflation et la repentification plausible de la courbe des taux post pandémie pourraient nuire au secteur et en particulier compromettre le rattrapage de valorisation des foncières de commerce ?

Historiquement, c’est lorsque les chocs inflationnistes sont synonymes de récession que les effets sur l’économie immobilière sont potentiellement plus délétères que l’inflation à proprement parlé.

La question est donc de savoir si le niveau de croissance actuel élevé (+4,3% en 2022 attendu par la Commision Européenne avant ajustement de l’effet Omnicron) peut se maintenir, auquel cas les foncières n’auront pas de difficulté à capter l’inflation via l’indexation contractuelle de leurs baux et absorber une hausse de taux (proportionnée à l’inflation et la croissance). Ce scénario reste favorable aux enseignes et donc aux foncières de commerce.

Si le choc d’offre actuel venait à réduire considérablement la croissance, sans pour autant produire d’effets déflationnistes (staglflation), seuls les bailleurs disposant d’actifs primes, à même de concentrer la demande des locataires, seront en mesure de capter l’inflation dans les loyers.

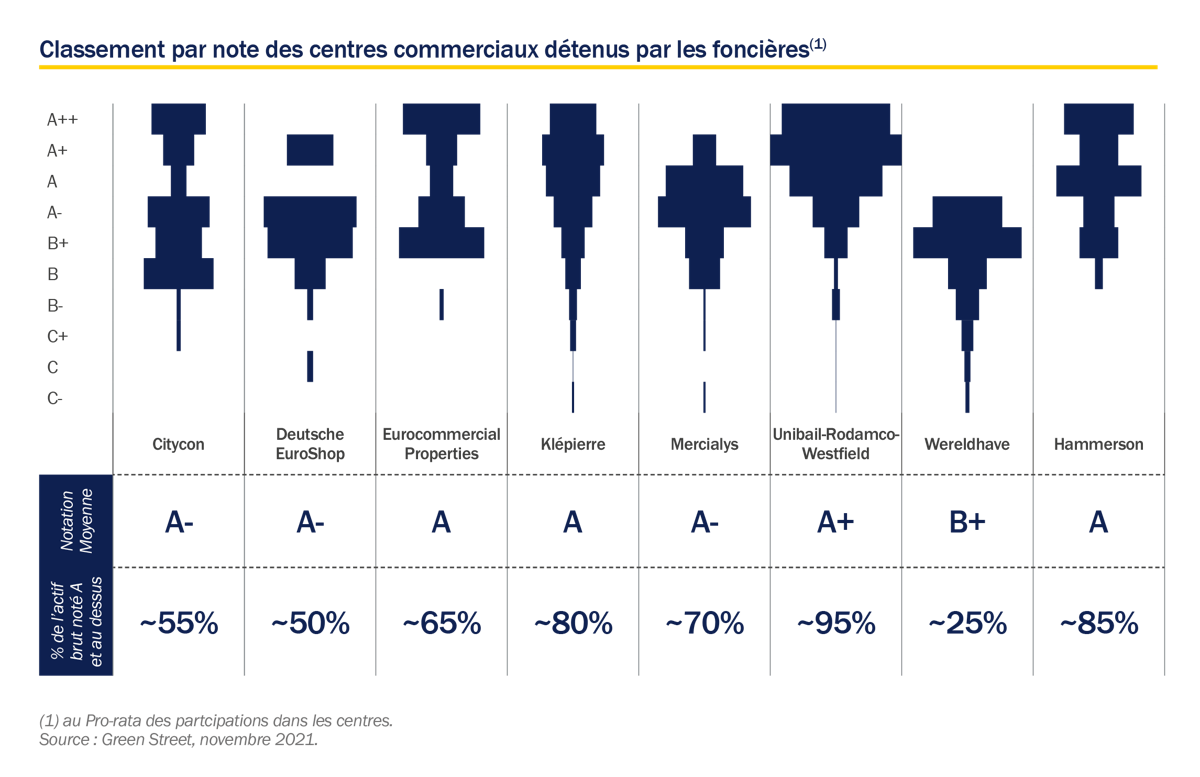

La qualité du patrimoine des foncières de centres commerciaux (hormis Wereldhave) bien au-dessus de la moyenne du marché devrait permettre de défendre les valeurs locatives :

Positionnement du portefeuille :

À la lumière des éléments prés cités, nous restons investis dans les foncières de commerce et ce en dépit de la rechute épidémique que nous traversons. Nous estimons que la valorisation actuelle présente un risque asymétrique, puisqu’elle reflète d’ores et déjà une évolution très pessimiste de la situation sanitaire (soit une fermeture des commerces en 2022 aussi sévère qu’en 2021). On dispose en outre d’éléments tangibles (délais de fabrication d’un nouveau vaccin et durée de la saison hivernale) permettant d’envisager un report de la croissance du premier au second trimestre le cas échéant. Les investisseurs devraient alors donner rapidement crédit à un ensemble d’éléments positifs pour les foncières de commerce qui sont :

- L’effet d’une année avec moins, voire aucune restriction sur les revenus,

- Prévision de croissance économique forte,

- Épargne accumulée très importante,

- Qualité des actifs toujours recherchés par les enseignes.

Le redressement significatif de la valorisation des foncières de centres commerciaux outre atlantique observé jusqu’à présent valide ce scénario.

Nous restons par ailleurs prudents au regard des niveaux de valorisation atteints par certaines classes d’actifs (logistique, santé, stockage) boostées par la crise du Covid et les excès de liquidité. Ces valorisations ne laissent pas de place à de moins bonnes nouvelles, nous concentrons ainsi les investissements sur les quelques dossiers encore accessibles. Concernant les classes d’actifs dont la valorisation est située entre ces deux extrêmes, le résidentiel allemand présente un point d’entrée à nouveau attractif dans la perspective d’une levée du risque politique sur la revalorisation des loyers. La mise en place d’un cadre réglementaire par la nouvelle coalition pourrait précipiter le retour des investisseurs si celui-ci préserve les intérêts des bailleurs. Les foncières de bureaux restent quant à elles pénalisées par le manque de visibilité sur les conséquences du télétravail. La demande des utilisateurs reste toutefois soutenue pour les actifs récents répondant aux meilleures normes environnementales. On peut ainsi trouver des opportunités d’investissements attractives. ■

(1) L’investisseur privilégiant le style “croissance” se focalise principalement sur le potentiel de croissance des bénéfices des sociétés en espérant que la croissance du chiffre d’affaires et des résultats soit supérieure à celle de son secteur ou à la moyenne du marché.

(2) Titres sous-évaluées par le marché à un instant donné, c’est-à-dire dont la valorisation boursière est inférieure à ce qu’elle devrait être au regard des résultats et de la valeur des actifs de l’entreprise.

(3) Source : Rothschild & Co Asset Management Europe, 30/11/2021.

Paul Reuge, Gestionnaire de R-co Thematic Real Estate.