Alain Deladrière

Les réformes du MCRMR (Minimal Capital Requirements for Market Risk) impactent chaque banque possédant un portefeuille de négociation (trading book), ce qui selon la nouvelle définition concerne pratiquement toutes les banques. Dans le cadre du Forum placé sous le signe ‘Analytics everywhere’, Stefan De Lombaert, Senior Director, Risk Business Consulting, SAS nous en a dit plus à ce propos.

« Il est admis que l’adhésion aux nouvelles méthodologies nécessitera du temps et une refonte coûteuse des systèmes de risque de nombreuses banques, alors que les institutions bancaires n’ont pas beaucoup de temps pour procéder à leur implémentation. La réglementation en la matière doit être traduite localement au plus tard le 1er janvier 2019. La date limite pour la première présentation d’un rapport pour les banques concernées est fixée au 31 décembre 2019. »

La frontière entre le portefeuille bancaire et le portefeuille de négociation a été revue pour réduire les incitations d’une banque à arbitrer ses exigences en fonds propres réglementaires entre les deux livres réglementaires, tout en continuant à respecter les pratiques de gestion des risques des banques.

L’approche standardisée revue

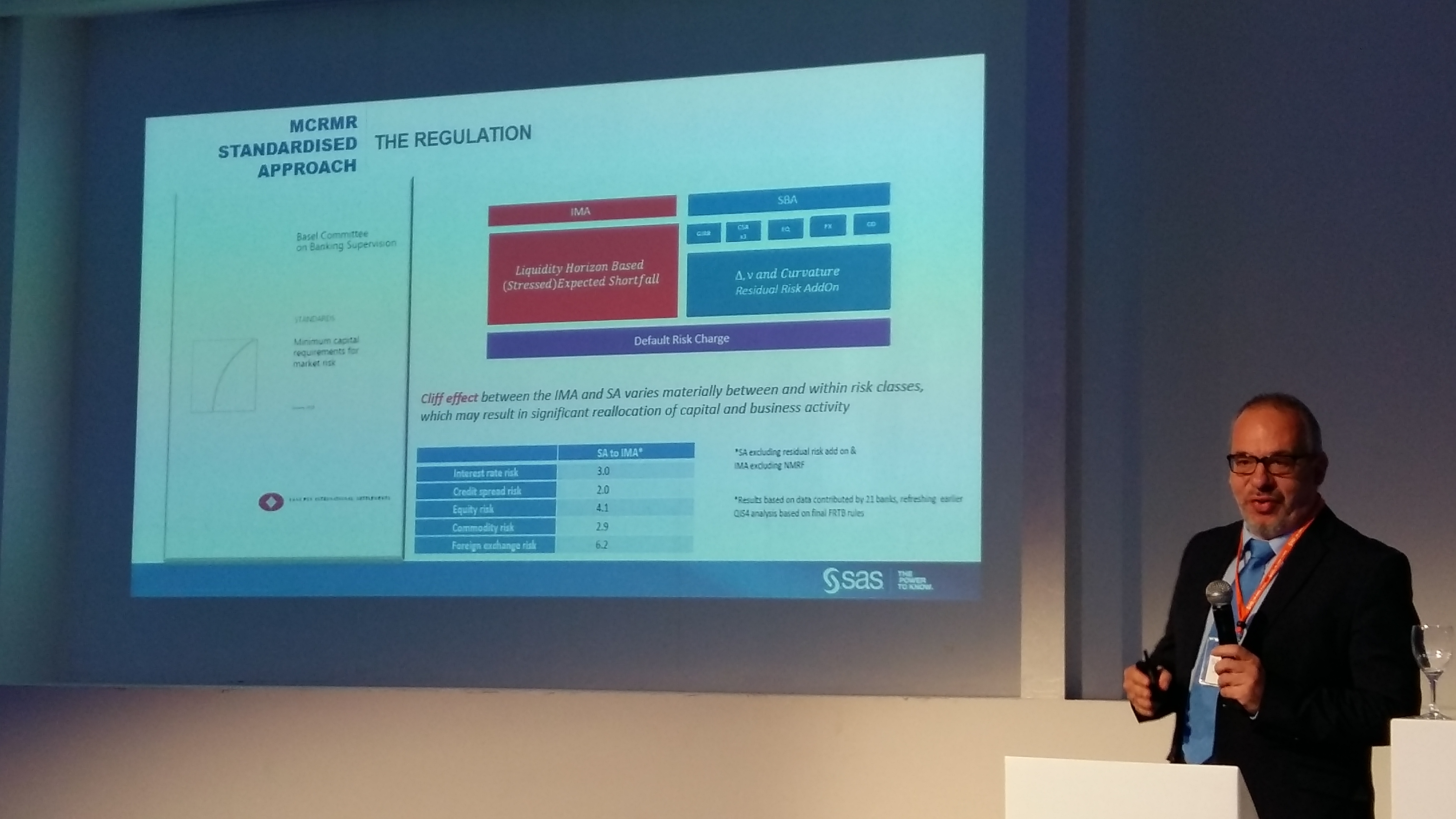

L’approche standardisée pour le risque de marché a été revue afin de rester adaptée aux banques qui ont une activité commerciale limitée tout en étant également suffisamment sensible au risque pour servir de refuge tout comme de plancher à une approche modèle interne. « C’est particulièrement vrai pour les banques dont les modèles internes sont jugés inadéquats dans certains domaines par leurs superviseurs et, par conséquent, ne sont pas autorisés à être utilisés pour déterminer les exigences en fonds propres réglementaires. Un changement clé à l’approche standardisée est le recours accru aux sensibilités aux risques comme entrées dans le calcul. Une infrastructure commune de données risque serait en mesure de prendre en charge les approches standardisée et modèle interne, ce qui facilite l’utilisation de l’approche standardisée comme refuge et plancher pour l’approche modèle interne.

L’approche standardisée exige les mêmes calculs à exécuter trois fois avec des corrélations élevées, des corrélations moyennes et des corrélations faibles.»

L’approche modèle interne revue

« Les améliorations apportées à l’approche modèle interne pour le risque de marché visent à obtenir une capture de risque plus cohérente et globale qui tienne mieux compte des « tails risks » et risque d’illiquidité de marché, un processus d’approbation de modèle au niveau de « Trading Desk » et des contraintes sur les effets de réduction de capital dues à la diversification de portefeuille et les couvertures.

L’approche modèle interne nécessite jusqu’à 120 calculs Expected Shortfall (ES) & VaR prévu pour chaque Trading Desk qualifié; 5 horizons de liquidité, 7 + 1 (toutes classes confondus) classes d’actifs et 3 niveaux de confiance (97,5%, 98%, 99%). »

SA ou IMA ?

Avant le FRTB, une banque était soit SA (Standardized Approach) soit IMA (Internal Model Approach) pour la quasi-totalité de son portefeuille. La SA était un simple exercice de classification.

« Sous le FRTB, toutes les banques doivent calculer l’approche SA, basée sur la sensibilité. Certaines banques choisiront l’IMA pour certains Trading Desks. Les banques choisissant l’IMA doivent passer 2 tests d’attribution P&L sur une base quotidienne, passer un backtest sur une base quotidienne, prouver que les facteurs de risque sont modelables (24 observations annuelles, pas plus d’1 mois entre 2 observations), avoir 10 ans de données de marché historiques, documenter et nécessiter l’approbation IMA à un niveau de Trading Desk (tout portefeuille précédent reconnu IMA – pré-FRTB – est nul).

L’approche IMA n’est pas autorisée pour les classes de risque Credit Spread Sécuritisé et selon des simulations l’IMA n’est pertinente que lorsque plus de 60% des Trading Desks sont en IMA. »

Les solutions de SAS

Pourquoi SAS a-t-elle lancé une solution MCRMR?

« Les banques avec une approche IMA approuvée actuellement ne disposent pas d’une calculatrice SA. Un certain nombre de banques maintenant sous IMA vont retomber sur la SA en raison du coût, de l’effort, etc … Nous offrons un bon reporting, une excellente capacité de simulation et une rapidité d’exécution. Nous sommes convaincus que les banques Tier 1 & 2 ne veulent pas nécessairement construire une solution SA s’il y a un achat alternatif intéressant. »

La version actuelle de la solution MCRMR de SAS (SAS Capital Requirements for Market Risk) fournit les calculs de l’approche standardisée du risque de marché (SA) en charge de capital, comme décrit dans le document Bâle d352 ‘Exigences de capital minimum pour le risque de marché’ qui a été publié en janvier 2016. Disponible depuis août 2016, elle se compose, en bref, d’un modèle de données entrée et sortie, du calcul SA complet par Trading Desk et par entité légale; 7 classes de risques (avec calculs Delta + Vega + Curvature, des corrélations hautes, moyennes et basses), 3 classes de risque de défaut et 1 classe de risque résiduel.

D’autre part, en décembre 2016, la prochaine version de la solution fournira aussi les calculs de l’approche modèle interne de risque de marché (IMA); l’Expected Shortfall (ES), le NMRF et le risque de défaut.

« Il est également à noter que SAS dispose de solutions en amont à proposer dans le cas où une banque ne disposerait pas

-des sensitivités réglementaires nécessaires à l’approche standardisée

-des vecteurs P&L nécessaires à l’approche modèle interne. »